Rachat de crédit immobilier : réduire vos mensualités et votre taux

Vous payez encore un prêt immobilier souscrit il y a plusieurs années ? Les taux ont explosé puis amorcent une décrue. Un rachat de crédit immobilier peut vous faire économiser plusieurs milliers d'euros tout en allégeant vos mensualités. Découvrez comment, pour qui, à quel coût et avec quelles précautions.

Pourquoi envisager un rachat de crédit immobilier ?

Avant de vous lancer dans une demande de rachat, il est utile de visualiser concrètement les bénéfices qu'une telle opération peut générer. En révisant le taux de votre emprunt, vous diminuez la part d'intérêts versés et pouvez réinjecter l'épargne réalisée dans d'autres projets personnels ou dans l'atteinte de vos objectifs patrimoniaux. La souplesse est également au rendez-vous : modulation des échéances, choix d'une nouvelle durée, possibilité d'intégrer des travaux ou des frais annexes. De quoi sécuriser votre budget, absorber les aléas de la vie et injecter un vrai bol d'oxygène dans vos finances quotidiennes.

Le principe est simple : une nouvelle banque rembourse votre emprunt actuel et vous accorde un nouveau prêt à un taux souvent plus avantageux. L'opération peut vous permettre :

- Diminution des mensualités jusqu'à 60 % lorsque la durée est rallongée.

- Réduction du coût total du crédit si vous gardez la même durée mais à un taux inférieur.

- Rationalisation de votre budget grâce à des échéances adaptées à vos revenus actuels.

Comment fonctionne un rachat de crédit immobilier ?

Les grandes étapes

- Étude de votre situation financière et patrimoniale.

- Dépôt du dossier auprès de plusieurs établissements ou via un courtier spécialisé.

- Réception d'offres, négociation des conditions puis signature.

- Période de 10 jours de réflexion légale avant déblocage des fonds.

- Remboursement par anticipation de l'ancien prêt et démarrage du nouveau tableau d'amortissement.

Profils d'emprunteur concernés

Vous êtes prioritaire si :

- Il vous reste plus de la moitié de la durée initiale à rembourser.

- La différence entre votre taux actuel et le nouveau est d'au moins 0,70 point.

- Votre capital restant dû dépasse 70 000 € (seuil de rentabilité moyen).

Combien pouvez-vous économiser ? Exemple chiffré

| Caractéristiques | Avant rachat | Après rachat |

|---|---|---|

| Capital restant (en €) | 180 000 | 180 000 |

| Taux nominal | 3,10 % | 2,35 % |

| Durée restante | 17 ans | 17 ans |

| Mensualité hors assurance | 1 132 € | 1 054 € |

| Gain total estimé | — | ≈13 300 € |

Besoin d'une projection ultra-précise ? Lancez une simulation de rachat de crédit gratuite et obtenez vos nouvelles mensualités en moins de deux minutes.

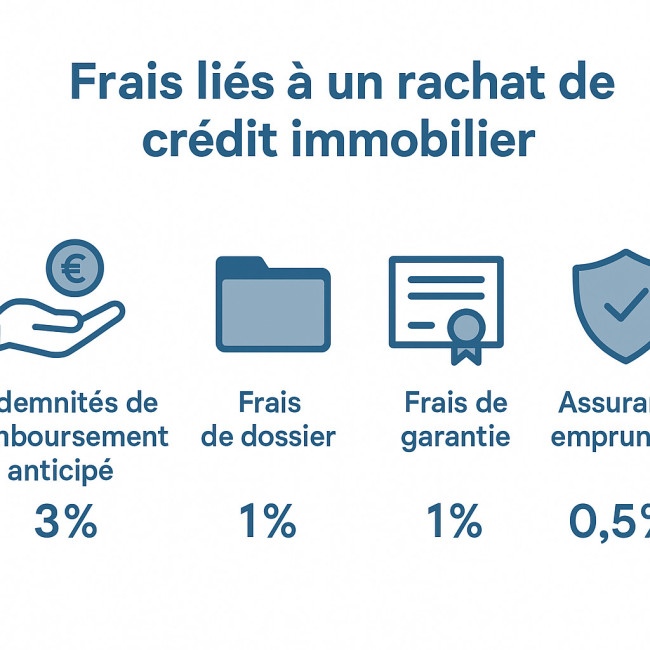

Les frais à prévoir

Parce qu'un rachat de crédit n'est jamais gratuit, il faut anticiper chaque poste de dépense afin d'éviter les mauvaises surprises le jour de la signature. Les indemnités de remboursement anticipé, plafonnées par la loi, constituent la première ligne de coût ; elles compensent le manque à gagner de l'ancienne banque et peuvent parfois être négociées. Viennent ensuite les frais de dossier, variables d'un établissement à l'autre, qui rémunèrent l'étude de votre solvabilité. La prise d'une nouvelle garantie – hypothèque, caution mutuelle ou privilège de prêteur de deniers – génère elle aussi des frais, tandis que la souscription d'une assurance emprunteur, obligatoire, offre une occasion de mettre les assureurs en concurrence. Additionnés, ces montants restent souvent absorbés par l'économie d'intérêts à long terme, mais ils doivent impérativement entrer dans vos calculs afin d'obtenir une vision claire du gain net.

- Indemnités de remboursement anticipé (IRA) : 3 % du capital restant dû (plafond légal), souvent renégociables.

- Frais de dossier : variables (0,5 % à 1,0 % du montant), parfois offerts pour attirer de nouveaux clients.

- Frais de garantie : substitution d'hypothèque ou caution mutuelle ; comptez 0,7 % à 1,5 %.

- Nouveau contrat d'assurance emprunteur : occasion de faire jouer la concurrence.

Comment obtenir le meilleur taux ?

Suivre l'évolution des taux

Les taux immobiliers ont triplé entre 2021 et 2023 avant de refluer début 2024. Surveillez la courbe pour intervenir au bon moment, ou référez-vous à nos tendances des taux 2025.

Source : Observatoire Crédit Logement/CSA

Soigner son dossier

Les banques apprécient un reste à vivre confortable, une gestion de compte sans incident et un taux d'endettement inférieur à 35 %. Faites disparaître découvert et regroupements de paiements refusés deux à trois mois avant la demande.

Négocier l'assurance emprunteur

Depuis la loi Lemoine, vous pouvez changer à tout moment : pesez la cotisation annuelle et le niveau de garantie. En cas de baisse de taux, l'assurance devient parfois plus coûteuse que les intérêts !

Erreurs fréquentes à éviter

- Se focaliser uniquement sur le taux sans calculer le coût total.

- Oublier les frais (IRA, garantie) dans l'économie globale.

- Signer sans lire les conditions ; consultez les 10 pièges à éviter.

- Attendre trop longtemps : plus vous êtes proche du terme, moins le rachat est rentable.

Quiz : Testez vos connaissances sur le rachat de crédit immobilier

FAQ

- Quel est le meilleur moment pour racheter son crédit immobilier ?

- Lorsque la différence de taux dépasse 0,70 point et qu'il vous reste plus de la moitié de la durée à rembourser.

- Peut-on inclure d'autres prêts dans l'opération ?

- Oui, certains établissements proposent un regroupement comprenant prêt immo et crédits conso. Comparez avec notre guide regroupement de crédits.

- Quels documents fournir ?

- Tableau d'amortissement actuel, trois derniers bulletins de salaire, avis d'imposition, relevés de compte et pièce d'identité.

- Le rachat de crédit impacte-t-il ma capacité d'emprunt future ?

- Oui : une mensualité réduite libère du reste à vivre et améliore votre futur taux d'endettement. Voir l'impact sur vos futurs projets immobiliers.

- Combien de temps prend la procédure ?

- En moyenne 6 à 8 semaines, préparatifs inclus. Des conseils pour aller plus vite dans notre dossier sur les délais d'obtention.

Conclusion : passez à l'action

Un rachat de crédit immobilier bien calibré peut libérer de la trésorerie, réduire votre endettement et ouvrir la porte à de nouveaux projets. Avant de signer, comparez plusieurs offres et simulez précisément votre économie potentielle. Vous êtes prêt ? Lancez dès maintenant votre démarche et reprenez le contrôle de vos finances !

Rachat de crédit consommation : comment alléger vos prêts personnels

Rachat de crédit consommation : comment alléger vos prêts personnels  Regroupement de crédits : tout comprendre pour simplifier vos finances

Regroupement de crédits : tout comprendre pour simplifier vos finances  Simulation Crédit

Simulation Crédit Simulation Épargne

Simulation Épargne Frais Notaire

Frais Notaire Calcul TVA

Calcul TVA